E-ticaret sektörü hızla büyürken, mobilya satışı da dijital platformlarda önemli bir yer edinmeye başlamıştır. İnternetten mobilya satmak, hem büyük markalar hem de küçük işletmeler için geniş kitlelere ulaşmanın etkili bir yolu hâline gelmiştir. Ancak mobilya gibi büyük ve hassas ürünlerin online satışında dikkat edilmesi gereken birçok önemli faktör bulunmaktadır. Doğru stratejilerle hareket etmek, bu süreçte başarıyı getirir.

Bu yazıda, internetten mobilya satmanın inceliklerini, marka oluşturma sürecinden lojistik yönetimine kadar detaylı bir şekilde ele alacağız. Ayrıca, e-ticaret sitenizi Shopify altyapısıyla kurmanın avantajlarını ve Shopiuzman olarak size nasıl destek olabileceğimizi anlatacağız. Keyifli okumalar dileriz!

İnternetten mobilya satmaya başlamadan önce, güçlü bir marka kimliği oluşturmak büyük önem taşır. Marka kimliği, müşterilerinizin zihninde bıraktığınız izlenimi ve rakiplerinizden nasıl ayrışacağınızı belirler. Bu süreçte dikkat etmeniz gereken ilk adım, akılda kalıcı ve sektörünüzle uyumlu bir marka adı seçmektir. Özgün bir isim, potansiyel müşterilerinizin sizi kolayca hatırlamasını sağlar.

Logo tasarımı da marka kimliğinizin ayrılmaz bir parçasıdır. Profesyonel ve estetik bir logo, markanızın güvenilirliğini artırır. Renk seçiminden font kullanımına kadar tüm detaylar, markanızın karakterini yansıtmalıdır. Ayrıca, markanızın hikâyesini ve değerlerini net bir şekilde belirlemek, müşterilerinizle duygusal bir bağ kurmanıza yardımcı olur. Örneğin, sürdürülebilir malzemeler kullanan bir mobilya markasıysanız, bu değeri ön plana çıkarabilirsiniz.

Hedef kitlenizi doğru tanımlamak da marka kimliği oluşturmanın kritik bir parçasıdır. Ürünlerinizi kime satmak istediğinizi bilmek, pazarlama stratejilerinizi ve iletişim dilinizi şekillendirir. Lüks segment mi yoksa uygun fiyatlı mobilyalar mı sunacaksınız? Bu soruların cevapları, marka kimliğinizin temel taşlarını oluşturur.

Yasal ve Vergisel Yükümlülükler

E-ticaret faaliyetlerine başlamadan önce, yasal ve vergisel yükümlülüklerinizi eksiksiz bir şekilde yerine getirmeniz gerekmektedir. İlk olarak, resmi bir şirket kurmanız zorunludur. Şahıs şirketi, limited veya anonim şirket gibi seçenekler arasından iş modelinize en uygun olanı seçebilirsiniz. Vergi levhanızı alarak ticari faaliyetlerinizi yasal zemine oturtmalısınız.

Faturalandırma süreçleri de e-ticaretin olmazsa olmazlarındandır. Satışını yaptığınız her ürün için müşterilerinize resmi fatura kesmeniz gerekmektedir. Bu sadece yasal bir zorunluluk değil, aynı zamanda müşteri güvenini de artıran bir faktördür. Ayrıca, Kişisel Verilerin Korunması Kanunu (KVKK) kapsamında, müşterilerinizin verilerini güvenli bir şekilde saklamalı ve işleyişinizi bu yasal çerçeveye uygun hale getirmelisiniz.

Son olarak, e-ticaret sitenizde gizlilik politikası, kullanım koşulları ve iade/değişim politikaları gibi yasal metinleri bulundurmanız gerekmektedir. Bu metinler, hem müşterilerin haklarını korur hem de sizin yasal sorumluluklarınızı netleştirir.

Pazar Araştırması ve Ürün Seçimi

Başarılı bir e-ticaret işletmesi için detaylı bir pazar araştırması yapmak ve doğru ürünleri seçmek kritik öneme sahiptir. Pazar araştırması sayesinde, hedef kitlenizin ihtiyaçlarını, beklentilerini ve satın alma davranışlarını daha iyi anlayabilirsiniz. Rakiplerinizin sunduğu ürünler, fiyatlandırma stratejileri ve pazarlama yöntemleri hakkında bilgi sahibi olmak, kendi stratejilerinizi şekillendirmenize yardımcı olur.

Ürün seçimi aşamasında, güncel mobilya trendlerini takip etmek büyük avantaj sağlar. Örneğin, minimalist tasarımlar, çok fonksiyonlu mobilyalar veya sürdürülebilir malzemelerden üretilen ürünler şu an popüler olabilir. Geniş bir ürün yelpazesi sunarak farklı müşteri segmentlerine hitap edebilirsiniz. Oturma grupları, yatak odası takımları, ofis mobilyaları gibi çeşitli kategoriler oluşturarak müşterilerinize seçenek sunmak satışlarınızı artırabilir.

Ayrıca, ürünlerin kalite standartlarına dikkat etmek ve tedarikçilerinizin güvenilirliğini sağlamak da önemlidir. Müşteri memnuniyeti için kaliteli ürünler sunmak, marka itibarınızı olumlu yönde etkileyecektir.

Depolama ve Lojistik Planlaması

Mobilya ürünlerinin depolanması ve müşterilere ulaştırılması, e-ticaret operasyonlarının en kritik aşamalarından biridir. Büyük ve hassas ürünler olan mobilyaların depolanması, özel bir dikkat ve özen gerektirir. Ürünlerin zarar görmemesi için uygun depolama koşulları oluşturmalı ve stok yönetimini etkin bir şekilde yapmalısınız.

Stok yönetimi konusunda, envanterinizi gerçek zamanlı olarak takip etmek, stokta olmayan ürünlerin satışını önler ve müşteri memnuniyetini artırır. Lojistik süreçlerinde ise güvenilir kargo ve nakliye firmalarıyla çalışmak hayati önem taşır. Teslimat sürelerinin kısaltılması ve ürünlerin hasarsız bir şekilde müşterilere ulaştırılması, markanıza olan güveni pekiştirir.

Ayrıca, teslimat süreçlerinde müşterilere farklı seçenekler sunabilirsiniz. Örneğin, hızlı teslimat, belirli bir tarihte teslimat veya kurulum hizmeti gibi ek seçenekler, müşteri deneyimini iyileştirir ve sizi rakiplerinizden ayrıştırır.

E-Ticaret Platformu Seçimi: Neden Shopify?

E-ticaret sitenizin altyapısı, müşteri deneyimi ve satış performansı açısından büyük önem taşır. Bu noktada, dünya genelinde milyonlarca işletmenin tercihi olan Shopify, sunduğu avantajlarla öne çıkar.

Shopify’ın kullanıcı dostu arayüzü sayesinde, teknik bilgiye ihtiyaç duymadan profesyonel bir e-ticaret sitesi oluşturabilirsiniz. Mobil uyumlu tasarımları, müşterilerinizin her cihazdan rahatlıkla alışveriş yapmasını sağlar. Ayrıca, güvenli ödeme sistemleri ve SSL sertifikaları ile müşterilerinize güvenli bir alışveriş ortamı sunarsınız.

Shopify’ın sunduğu geniş uygulama ve entegrasyon seçenekleri, sitenizi ihtiyaçlarınıza göre özelleştirmenize olanak tanır. SEO araçları, pazarlama eklentileri ve analiz araçları ile sitenizin performansını artırabilirsiniz. Shopiuzman olarak, Shopify altyapılı e-ticaret sitelerinizin kurulumu ve yönetimi konusunda profesyonel destek sunuyoruz.

Ürünlerin Sunumu: Fotoğraf ve Açıklamalar

Online satışta, müşteriler ürünleri fiziksel olarak inceleyemedikleri için görsel ve metinsel içerikler büyük önem taşır. Profesyonel ve yüksek çözünürlüklü ürün fotoğrafları kullanarak, müşterilerinize ürünleriniz hakkında net bir fikir verebilirsiniz. Ürünleri farklı açılardan, detaylı olarak ve kullanım alanlarında gösteren fotoğraflar tercih edilmelidir.

Ürün açıklamalarında ise detaylı ve özgün içerikler oluşturmak gerekmektedir. Ürünün boyutları, malzemesi, kullanım alanları ve bakım talimatları gibi bilgiler, müşterilerin satın alma kararını olumlu yönde etkiler. Ayrıca, SEO uyumlu metinler yazarak arama motorlarında üst sıralarda yer alabilir ve daha fazla potansiyel müşteriye ulaşabilirsiniz.

Müşterilerin sorularını önceden yanıtlamak ve akıllarındaki şüpheleri gidermek için sıkça sorulan sorular bölümü eklemek de faydalı olacaktır. Bu sayede, müşteri memnuniyetini artırabilir ve satışları yükseltebilirsiniz.

Pazarlama Stratejileri

Etkili bir pazarlama stratejisi, markanızın bilinirliğini artırmanın ve satışlarınızı yükseltmenin anahtarıdır. Dijital pazarlama yöntemlerini kullanarak geniş bir kitleye ulaşabilirsiniz. İçerik pazarlaması, bu noktada önemli bir rol oynar. Blog yazıları, rehberler ve videolar oluşturarak müşterilerinize değerli bilgiler sunabilirsiniz. Örneğin, “Küçük Alanlar için Akıllı Mobilya Çözümleri” gibi bir içerik, hem bilgilendirici hem de ilgi çekici olacaktır.

Sosyal medya platformlarında aktif olmak, marka görünürlüğünüzü artırır. Instagram, Facebook ve Pinterest gibi platformlarda ürünlerinizin görsellerini paylaşarak ve etkileşim kurarak potansiyel müşterilere ulaşabilirsiniz. Influencer işbirlikleri de markanızı geniş kitlelere tanıtmanın etkili bir yoludur.

E-posta pazarlaması ise mevcut müşterilerinizle iletişimi sürdürmek ve onları yeni ürünler veya kampanyalar hakkında bilgilendirmek için kullanışlı bir araçtır. Kişiselleştirilmiş e-postalar, müşteri sadakatini artırır ve tekrar satışları teşvik eder.

Ödeme ve Kargo Seçenekleri

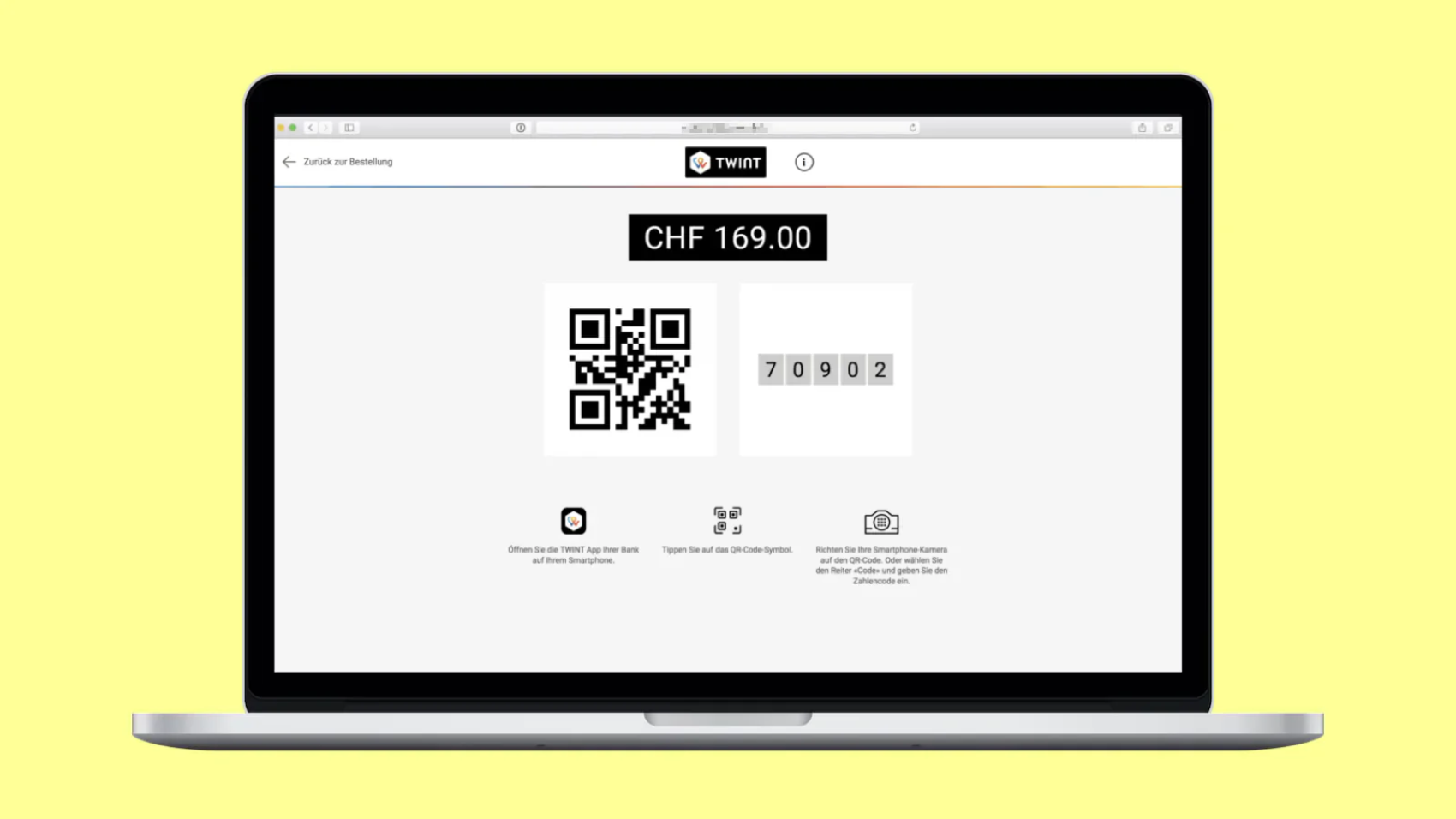

Müşterilerinize sunduğunuz ödeme ve teslimat seçenekleri, alışveriş deneyimini doğrudan etkiler. Çeşitli ödeme yöntemleri sunarak farklı tercihlere hitap edebilirsiniz. Kredi kartı, banka havalesi, kapıda ödeme ve dijital cüzdanlar gibi seçenekler, müşteri memnuniyetini artırır. Özellikle mobilya gibi yüksek tutarlı ürünlerde taksitli ödeme imkânı sunmak, satın alma kararını kolaylaştırır.

Kargo ve teslimat süreçlerinde hızlı ve güvenilir hizmet sunmak önemlidir. Ücretsiz kargo seçeneği veya belirli bir tutarın üzerindeki alışverişlerde kargo indirimi gibi teşvikler, müşterilerinizi memnun eder. Ayrıca, kargo takip sistemleri ile müşterileriniz siparişlerinin durumunu kolayca izleyebilirler.

Teslimat süreleri ve koşulları hakkında net ve şeffaf bilgi vermek, müşteri güvenini artırır. Olası gecikmeler veya sorunlar karşısında proaktif olmak ve müşterileri bilgilendirmek de marka itibarınızı olumlu etkiler.

Müşteri Hizmetleri ve Satış Sonrası Destek

Müşteri hizmetleri, e-ticarette uzun vadeli başarı için vazgeçilmez bir unsurdur. Müşterilerinizin sorularını hızlı ve etkili bir şekilde yanıtlamak, memnuniyeti artırır ve sadık bir müşteri kitlesi oluşturur. Canlı destek hattı, e-posta ve sosyal medya üzerinden iletişim kanalları sunarak müşterilerinizle etkileşimi sürdürmelisiniz.

Satış sonrası destek de en az satış öncesi kadar önemlidir. Mobilya ürünlerinde montaj desteği, garanti hizmetleri ve iade/değişim süreçlerinin kolaylığı, müşteri deneyimini iyileştirir. Müşterilerinizin yaşadığı olası sorunları hızlıca çözmek, marka bağlılığını güçlendirir.

Müşteri geri bildirimlerine önem vermek ve bu geri bildirimleri iş süreçlerinizi geliştirmek için kullanmak da kritik bir faktördür. Olumlu yorumlarınızı referans olarak kullanabilir, olumsuz geri bildirimleri ise iyileştirme fırsatı olarak değerlendirebilirsiniz.

Performans Analizi ve Sürekli İyileştirme

E-ticaret işletmenizin başarısını sürdürülebilir kılmak için performansınızı düzenli olarak analiz etmeli ve iyileştirmeler yapmalısınız. Satış verileri, trafik kaynakları, dönüşüm oranları ve müşteri davranışları gibi metrikleri izlemek, stratejilerinizi optimize etmenize yardımcı olur.

Shopify’ın sunduğu analiz araçları sayesinde, hangi ürünlerin daha çok satıldığını, hangi pazarlama kampanyalarının etkili olduğunu ve sitenizin hangi alanlarının geliştirilmesi gerektiğini belirleyebilirsiniz. A/B testleri yaparak farklı tasarım ve içerik seçeneklerinin performansını karşılaştırabilir ve en etkili olanı uygulayabilirsiniz.

Müşteri anketleri ve geri bildirimleri de işletmenizin güçlü ve zayıf yönlerini belirlemede önemli bir kaynaktır. Bu verileri kullanarak ürün yelpazenizi genişletebilir, müşteri hizmetlerinizi geliştirebilir ve genel olarak iş süreçlerinizi optimize edebilirsiniz.

Shopiuzman ile Başarınıza Odaklanın

E-ticaret dünyasında başarılı olmak için doğru stratejiler ve profesyonel bir destek ekibi ile çalışmak büyük önem taşır. Shopiuzman olarak, Shopify altyapılı e-ticaret sitelerinizin kurulumu, yönetimi ve optimizasyonu konusunda uzmanız.

Size sunduğumuz hizmetler arasında özel tasarım ve tema geliştirme, uygulama entegrasyonları, SEO ve dijital pazarlama stratejileri, teknik destek ve danışmanlık bulunmaktadır. İşletmenizin ihtiyaçlarına uygun çözümler üreterek, online mobilya satışında başarılı olmanız için yanınızdayız.

Shopify’ın esnek ve güçlü altyapısını kullanarak, müşterilerinize en iyi alışveriş deneyimini sunabilirsiniz. Shopiuzman olarak, bu süreçte karşılaşabileceğiniz tüm teknik ve stratejik zorluklarda size rehberlik ediyoruz.

Sıkça Sorulan Sorular

1. Shopify’ın E-ticarette Sağladığı Avantajlar Nelerdir?

Shopify, kullanıcı dostu arayüzü, güvenli ödeme sistemleri ve geniş entegrasyon seçenekleri ile e-ticaret işletmelerine büyük avantajlar sunar. Mobil uyumlu tasarımlar, SEO araçları ve analiz imkanları sayesinde, işletmenizin performansını artırabilirsiniz.

2. Shopiuzman’dan Hangi Hizmetleri Alabilirim?

Shopiuzman olarak, e-ticaret sitenizin kurulumu, özel tasarım ve geliştirme, SEO ve dijital pazarlama danışmanlığı, teknik destek ve eğitim hizmetleri sunuyoruz. İşletmenizin ihtiyaçlarına göre özelleştirilmiş çözümler üretiyoruz.

3. Mobilya Satışında Shopify Kullanmak Maliyetli midir?

Shopify, farklı paket seçenekleri ile işletmenizin bütçesine uygun çözümler sunar. Shopiuzman olarak, maliyetlerinizi optimize etmek ve en verimli şekilde kullanmak için size destek oluyoruz.

4. Hangi Ödeme Yöntemlerini Entegre Edebilirim?

Shopify ile kredi kartı, banka havalesi, kapıda ödeme, mobil ödeme ve dijital cüzdanlar gibi çeşitli ödeme yöntemlerini entegre edebilirsiniz. Bu sayede, müşterilerinize esnek ödeme seçenekleri sunabilirsiniz.

5. Mobilya Ürünlerinin Kargo ve Teslimat Süreçlerini Nasıl Yönetebilirim?

Güvenilir lojistik firmaları ile çalışarak, ürünlerinizi hasarsız ve zamanında müşterilerinize ulaştırabilirsiniz. Kargo takip sistemleri ve şeffaf iletişim ile müşteri memnuniyetini artırabilirsiniz.

6. İade ve Değişim Politikalarını Nasıl Oluşturmalıyım?

Yasal düzenlemelere uygun, şeffaf ve anlaşılır bir iade/değişim politikası oluşturmalısınız. Müşteri memnuniyetini ön planda tutarak, iade süreçlerini hızlı ve sorunsuz bir şekilde yönetmek önemlidir.

İnternetten mobilya satmak, doğru planlama ve stratejilerle son derece kârlı bir iş modeline dönüşebilir. Marka kimliğinizi oluşturmak, yasal yükümlülüklerinizi yerine getirmek, etkili bir e-ticaret platformu kullanmak ve müşteri odaklı hizmet sunmak, başarının anahtarlarıdır. Shopiuzman olarak, bu yolculukta size eşlik ediyoruz. Shopify’ın gücünü arkanıza alarak, e-ticaret dünyasında sağlam bir yer edinmek ve satışlarınızı artırmak için bizimle iletişime geçin.